INVE - Investeringsteorien bag

Læs om investeringsteorien

Sidst opdateret:

Indhold

Introduktion

Ved vurdering af en investering er der mange faktorer der skal vurderes. En af de væsentligste faktorer er de økonomiske forhold. Det vil især dreje sig om investeringsbeløb, finansiering, likviditet og ikke mindst rentabilitet.

I INVE er det rentabiliteten, der kan beregnes og vurderes ud fra forskellige forudsætninger og ved hjælp af diverse resultatmål/nøgletal.

I denne lærebog er beskrevet det teoretiske grundlag for, hvordan rentabilitet kan beregnes under hensyntagen til blandt andet prisændringer og inflation, samt de skattemæssige konsekvenser af en investering i materielle aktiver.

Denne lærebog er ikke nødvendig for at kunne betjene programmet INVE, men vil man forstå en række af de faktorer, der har betydning for rentabiliteten, vil det være hensigtsmæssigt at studere indholdet og de enkelte definitioner. Der er beskrevet enkelte beregningseksempler, som man kan gennemføre i INVE for at understøtte teorien.

Der kan tages hensyn til ændringer i købekraft (inflation), prisstigninger på nogle af posterne (hvis udviklingen afviger fra inflationen) samt de skattemæssige konsekvenser af en investering i form af afskrivninger, skattepligtige indkomster osv.

Hvis en investering består af flere del-investeringer, for eksempel investering i et produktionsanlæg til køer, der består af bygning, inventar, besætning, indkøringstab med videre, kan dette også håndteres i INVE.

Definitioner

I dette afsnit er der givet definitioner på de begreber, der indgår i rentabilitetsberegningerne, og de nøgletal der kan beregnes i INVE.

Investeringens rentabilitet

Formålet med den økonomiske vurdering af en investering er at få et overblik over de forventede økonomiske konsekvenser, der er ved at gennemføre en bestemt investering.

Formålet skal føre frem til, at man opnår så godt et beslutningsgrundlag som muligt. De centrale resultatmål i forbindelse med beregningerne er:

Rentabilitet / lønsomhed, der er en beregning af, om de samlede indbetalinger er større end udbetalingerne målt over hele investeringsperioden, samtidig med at der tages hensyn til den kapital, der er investeret og tidspunktet for de enkelte betalinger

Likviditeten, der er en illustration af ind - og udbetalinger, som viser behovet for finansiering i løbet af investeringsperioden.

I INVE beregnes kun rentabiliteten, da denne altid kan beregnes marginalt i forhold til hele bedriften. Likviditet og dermed finansiering vil altid påvirke hele finansieringsplanlægningen og beslutningen på bedriften – derfor bør likviditet håndteres for hele bedriften og ikke kun marginalt.

Set ud fra en stringent økonomisk synsvinkel bør en investering kun gennemføres hvis den er rentabel.

For at kunne beregne rentabiliteten af en investering er der en række beregninger der skal gennemføres, og en række begreber der først skal defineres.

Rente, inflation og skat

I beregning af rentabiliteten tages der hensyn til, at betalingerne forfalder på forskellige tidspunkter. Der tages højde for at denne forskel i tid er så stor, at der skal tages hensyn til den rente man skal betale ved underskud - eller kunne have fået ved et overskud. Samtidig skal der tages hensyn til den prisudvikling, der forventes at være og de eventuelle skattemæssige konsekvenser, der er for den rente, der reelt skal betales.

Normalt anvendes følgende begreber:

- Nominel kalkulationsrente

- Inflation

- Prisstigninger

- Marginal skat

- Nominel rente efter skat

- Realrente efter inflation

- Realrente (rente efter skat og inflation).

Nominel kalkulationsrente

I INVE anvendes forskellige betydninger af rente. Der indberettes altid en Kalkulationsrente. Denne er et udtryk for den rente, der nominelt skal betales for de marginale ind - og udbetalinger man har i hele investeringens levetid (beregningsperioden).

Typisk vil man ved træk på en kassekredit anvende kassekreditrenten. I tilfælde af, at man har ledig/overskydende kapital, vil man normalt anvende en rente der ligger noget lavere.

Rent principielt bør man anvende den rente, der er den gennemsnitlige rente ved investeringen, inkl. dennes finansiering. Har man en større investering, hvor størstedelen af investeringen finansieres med faste lån til en lavere rente og resten med kassekredit, kan man anvende en rente der er lidt større end lånerenten.

Inflation

Der kan i INVE indberettes en generel inflation, som er et udtryk for købekraftsændringerne og den generelle prisændring på de enkelte poster i investeringsberegningen.

Forventer man f.eks. en udbetaling til driftsudgifter på 1.000 kr. om året og en inflation på 3 % om året, vil den betaling der regnes med det første år være på:

1.000 * 1,03 = 1.030 kr.

Det andet år forventes betalingen at være på:

1.030 * 1,03 = 1.060,90 kr.

Der regnes med, at alle løbende ind - og udbetalinger falder sidst i året.

Generelt vil det enkelte års betaling (nominelle beløb) være på:

1.000 * (1 + q)i

Hvor:

- q er inflationen målt i procent p.a.

- i er det aktuelle år, man ønsker at finde den nominelle betaling.

Prisstigninger

I INVE kan indberettes en årlig prisstigning ud over inflationen.

Dette svarer til realprisstigninger. Muligheden findes for de ”løbende ind - og udbetalinger”.

Der kan f.eks. være tale om at man forventer en udvikling i dækningsbidraget, der er mindre end den generelle inflation. I så fald indberetter man f.eks. -2 %

Funktionen kan også bruges til at tage hensyn til, at driftsudgifterne og dermed betaling af driftsudgifter stiger med f.eks. 3 % om året som følge af alder på en maskine.

Hvis man forventer en udbetaling til vedligeholdelse på 176 kr. pr. ha pr. år, en inflation på 3 % p.a. og en årlig stigning i driftsudgifterne på 2 % p.a., vil vedligeholdelse år 1 være på:

Vedligehold, kr. pr. ha i år 1 = 176 * 1,03 = 181 kr.

Vedligehold det andet år vil være:

Vedligehold, kr. pr. ha i år 2 = 181 * 1,02 * 1,03 = 190 kr.

Og således videre.

Prisstigningen udover inflationen indregnes ikke fra første år, som det fremgår af ovenstående eksempel.

Marginal skat

I INVE er der mulighed for at indberette en marginalskat, så der kan tages hensyn til de skattemæssige ændringer, der sker som følge af at investeringen gennemføres.

I tilfælde af, at der gennemføres en investering, vil man f.eks. have afskrivninger der påvirker det der skal betales i skat. Man vil have renteudgifter, der ligeledes påvirker skattebetalingen. Samtidig kan der opstå en fortjeneste eller et tab, når investeringen ophører (der er enten skattemæssigt afskrevet mere end aktivet sælges for, eller der er afskrevet mindre).

Der spares normalt ikke i skat ved at gennemføre en investering, men der sker en forskydning af det tidspunkt, hvor betalingen skal finde sted. Dette kan påvirke investeringens rentabilitet i såvel negativ som positiv retning.

I INVE anvendes kun én marginalskatteprocent, og det forudsættes dermed at beskatning af kapitalindkomst, afskrivninger, driftsindtægter og -udgifter er identiske. Dette vil typisk være tilfældet hvor der anvendes virksomhedsordning mv. Det beløb, der er som overskud fra en erhvervsinvestering (beløb efter skat), kan ikke direkte anvendes til private formål, da der vil ske en yderligere beskatning, når beløbet trækkes ud til privat.

Nominel rente efter skat

Den nominelle rente – kaldet nominel kalkulationsrente - er et udtryk, der dækker den rente der skal betales. Når der regnes med en marginal skat forskellig fra 0 %, vil der som følge af renteudgifter eller renteindtægter i det enkelte år skulle betales mindre henholdsvis mere i skat.

Dette kommer til udtryk ved at den nominelle rente ændres med den marginale skatteprocent.

Har man et lån på 1.000 kr. og en nominel rente på 10 % p.a., vil man på et år få en renteudgift på 100 kr. Har man samtidig en marginalskat på 30 %, skal man betale 100 kr. i rente. Men som følge af skatteprocenten skal man betale 30 % = 30 kr. mindre i skat, end man skulle have gjort, hvis man ikke havde haft denne renteudgift.

Dette svarer til, at man nominelt skal betale 7 % i rente.

rs = r * (1 - ms )

Hvor:

- rs er nominel rente efter skat

- r er nominel kalkulationsrente

- ms er marginalskat.

Realrente efter skat

Realrenten efter skat – eller blot realrente – er den rente, der reelt skal betales eller kan fås, når der korrigeres for de skattemæssige forhold og den nominelle prisudvikling – inflationen.

Hvis den nominelle rente efter skat er på 7 % p.a., og man samtidig har en inflation på 2 % p.a., ”udhules” der reelt det, der skal betales i rente med 2 % (indkomsten der forventes at følge inflationen, stiger med 2 % om året).

Realrente beregnes som den relative forskel mellem det der skal betales, og den ændring der er sket i købekraften:

Realrente efter skat og inflation = - 1 = 4,90 % p.a.

I dette tilfælde er realrenten således ca. 4,90 % p.a.

Beregningsperiode og betalingstidspunkt

I INVE skal indberettes en levetid for investeringen. Dette er den beregningsperiode, som rentabiliteten beregnes over og som dermed er det antal år investeringen skal afskrives over.

Investerings- /betalingstidspunkt

Normalt anvender man i investeringsteorien det såkaldte tidspunkt t0, som er et tidspunkt, alle betalinger henføres til. Alle betalinger til investeringen forudsættes placeret i t0 = investeringstidspunktet. Alle andre betalinger, driftsudgifter, indtægter, skattemæssige betalinger, salg af investeringen (slutværdi) forudsættes placeret i slutningen af den enkelte periode (det enkelte år) og diskonteres til t0.

Beregning af nuværdier

Rentabiliteten ved en investering kan beregnes ved anvendelse af forskellige metoder. I INVE anvendes den mest anerkendte, nemlig Kapitalværdimetoden, hvor nuværdien af alle ind- og udbetalinger beregnes. Denne kapitalværdi / nuværdi omregnes efter annuitetsmetoden, hvor kapitalværdien omregnes til gennemsnitligt årligt resultat.

Det grundlæggende princip ved beregning af nuværdien er, at alle ind- og udbetalinger som er forårsaget af investeringen, henføres til samme tidspunkt (t0).

Herudover præsenteres i INVE forskellige andre resultatmål, såsom tilbagebetalingstid (pay back) og nulpunkt. Disse nøgletal er udledt af kapitalværdimetoden. Ved tilbagebetalingstiden beregnes den levetid på en investering, der giver netop 0 kr. i nuværdi. Ved nulpunkt beregnes hvilken værdi en given faktor skal antage, for at nuværdien er netop 0 kr.

Diskontering

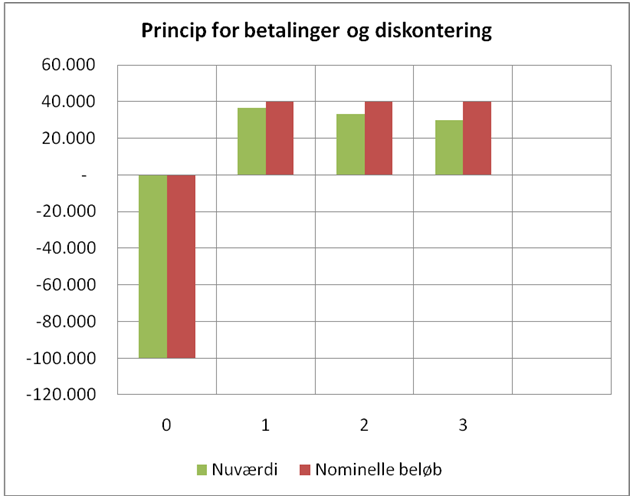

Princippet i at finde nuværdien er, at alle betalinger føres tilbage til samme tidspunkt – normalt benævnt t0. I figur 1 er vist princippet for en sådan diskontering. De grønne søjler repræsenterer nuværdien af de enkelte års nominelle betalinger.

For at kunne beregne nuværdien af en betaling skal man kende:

- Beløbsstørrelsen

- Tidspunktet for betalingen

- Kalkulationsrenten.

Ideen med at finde nuværdien er, at man vil beregne, hvad en betaling på et givet tidspunkt er værd i forhold til investeringstidspunktet – t0.

Hvis man får 1.000 kr. om et år i indbetaling og har en rente på 10 % p.a., svarer dette til en nuværdi på 909 kr. De 909 kr. finder man som det beløb, der forrentet med 10 % p.a. netop giver 1.000 kr. om et år.. Dette kaldes at diskontere betalingerne (tilbageføre).

Diskonteringen findes som <1+renten> i det antal år, beløbet ligger fremme i tiden. Et eksempel med 10 % i rente = 0,10:

1.000 * (1 + r)-i

Hvor:

i = aktuelt år - i eksemplet er i = 1

og r = kalkulationsrenten.

Hvis man har 909 kr. i tidspunktet t0 og placerer dette beløb til 10 % p.a. i rente, vil man om 1 år have netop 1.000 kr., da 909 + 10 % = 909 + 90,9 = 1.000 kr.

I princippet opstiller man samtlige ind- og udbetalinger for en given investering, finder tidspunktet for betalingerne, og diskonterer dem med den kalkulationsrente man har fastlagt.

Man finder helt principielt de nominelle beløb, dvs. de enkelte års beløb inklusive inflation, og diskonterer med den nominelle kalkulationsrente. Anvender man skat, skal man anvende den nominelle kalkulationsrente korrigeret for skat. I de nominelle beløb indgår også de eventuelle skattebesparelser, man har som følge af afskrivninger.

Husk, ved diskontering anvendes:

Nominelle beløb (årets priser) --> Nominel rente

Med marginal skat --> Nominel rente efter skat

Reale beløb (i t0 – prisniveau ) --> Realrente efter skat og inflation

Eksempel på investering

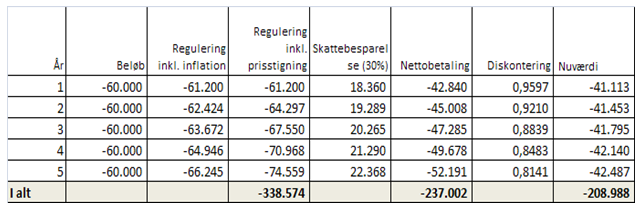

Nedenstående tabel illustrerer beregningerne af nuværdien:

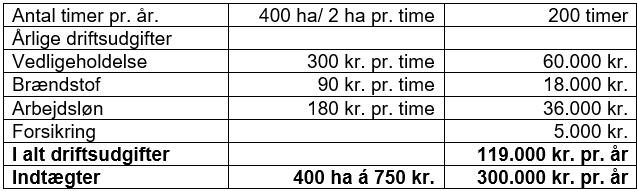

Alle driftsudgifter og indtægter forudsættes at være ens i alle år. I eksemplet bliver de på:

Da mejetærskeren er forudsat at falde i værdi med 15 % om året (afskrivning eller værditab), vil den efter 1 år have en værdi på:

Værdi efter 1 år = 1.150.000 – 15 % af 1.150.000 = 977.500 kr.

Efter 2 år er værdien 830.875 kr. osv. Efter 5 år, hvor mejetærskeren forventes solgt, en værdi på 510.261 kr.

Beregnet som:

Værdi efter 5 år = 1.150.000 * (1 – 0,15)5 = 510.261 kr.

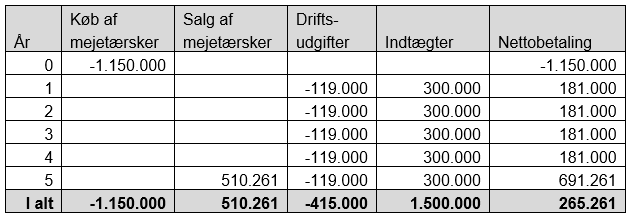

Betalingerne over de enkelte år kan opstilles således:

Umiddelbart ser det ud til, at der i eksemplet er en stor fortjeneste ved at investere i mejetærskeren, hvis der over de 5 år kan tjenes 750 kr. pr. ha og mejetærskes 400 ha. (eller man kan spare dette beløb ved at lade arbejdet blive udført af maskinstation).

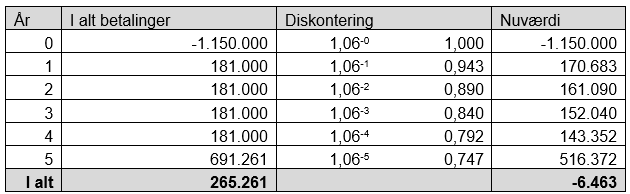

Men da betalingerne forfalder på forskellige tidspunkter, skal der tages hensyn til dette via kalkulationsrenten. Alle betalinger skal derfor diskonteres til t0.

Som det fremgår af ovenstående, er lønsomheden (rentabiliteten målt som nuværdi) negativ, når der tages hensyn til forrentningen.

Ofte vil man beregne nuværdien for hver af ”hovedelementerne”, såsom ”Investering”, ”Betaling af driftsudgifter”, ”Indbetaling af indtægter” mv. I eksemplet kan nuværdien af selve investeringen beregnes til -769.000 kr. Nuværdien af alle betalinger til vedligeholdelse, brændstof, forsikring og arbejdsløn kan beregnes til -501.000 kr., og nuværdien af samtlige indbetalinger er på 1.264.000 kr.

Tolkningen af nuværdien på de -6.463 kr. er:

De -6.463 kr. er det beløb, man skal have til rådighed på investeringstidspunktet (tidspunkt 0 – t0) for netop at kunne afholde de udgifter og indtægter, der er forbundet med investeringen, når et overskud af kapital forrentes med 6 % p.a., og et underskud på kapitalen også forrentes med 6 % p.a.

Konklusionen på beregningen vil således være, at investeringen ikke er rentabel da nuværdien er negativ.

Beregning af gennemsnitlige årlige beløb

Normalt vil man omregne de nuværdier man har fundet, til lige store årlige beløb ved hjælp af den såkaldte annuitetsmetode. Man finder i princippet hvor stor den gennemsnitlige årlige ind-/udbetaling skal være, for at give en nuværdi svarende til den, der beregnes ud fra de enkelte års betalinger.

Man anvender kapitalindvindingsfaktoren til denne beregning. Kapitalindvindingsfaktoren beregnes som:

r / (1 – (1+r)-n)

Hvor ”r” er kalkulationsrenten og ”n” er antal år.

Som rente anvendes realrenten. Ved at anvende realrenten bliver resultatet udtrykt i det prisniveau, der svarer til investeringsårets (t0) prisniveau.

I ovenstående eksempel og en nuværdi på -6.463 kr., en realrente på 6 % p.a. og en beregningsperiode (levetid) på 5 år bliver kapitalindvindingsfaktoren på 23,74 %. Dette svarer i princippet til det, man skal betale på et annuitetslån med lige store årlige ydelser, hvis lånet skal tilbagebetales over 5 år, og man skal betale 6 % p.a. i rente.

Anvendes denne faktor på nuværdien af investeringen i mejetærskeren, bliver de gennemsnitlige årlige beløb på 23,74 % af -6.463 = -1.534 kr.

Resultatet på -1.534 kr. om året svarer til det beløb, man i gennemsnit skal indbetale til investeringen for at denne netop løber rundt.

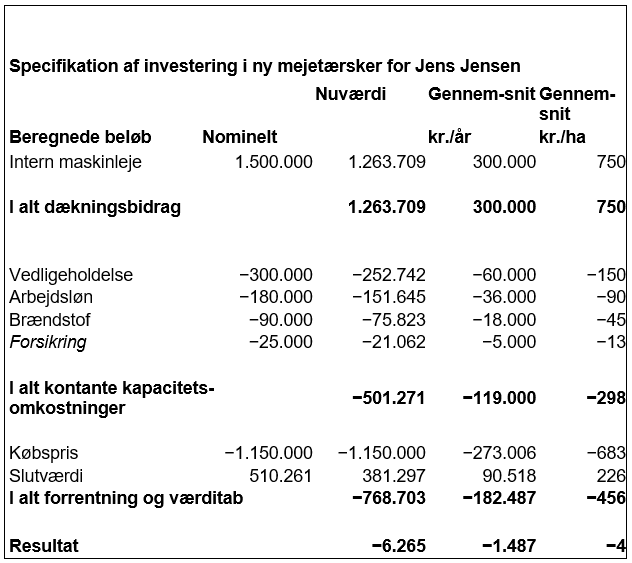

I nedenstående tabel er vist en udskrift fra INVE (Specifikation af lønsomhed).

Af udskriften fremgår det, at det årlige resultat er på -1.487 kr. svarende til -4 kr. pr. ha.

Dvs., investeringen vil give et underskud på 4 kr. pr. ha. Det ses samtidig, at selve investeringen - købspris og slutværdi - dvs. afskrivning og forretning ”belaster” investeringen med 182.487 kr. pr. år - eller 456 kr. pr. ha.

Indregning af skat

Når man ved beregning af rentabilitet vil tage hensyn til de skattemæssige konsekvenser af de samlede ind - og udbetalinger, anvender man normalt en Marginal skat.

I beregningerne tages hensyn til at:

- Renteindtægter er skattepligtige

- Renteudgifter er fradragsberettigede

- Der kan afskrives skattemæssigt på investering

- med konsekvens af, at der skal betales mindre i skat i det år der afskrives

- Et tab/fortjeneste ved salg/ophør af investeringen reducerer eller øger skatten ved ophør eller efter investeringsperioden.

- Indtægter er normalt skattepligtige

- Driftsudgifter er normalt fradragsberettigede i den skattepligtige indkomst.

Rente

Når man anvender ”Marginal skat” i INVE, vil der blive foretaget en korrektion i kalkulationsrenten. Denne reduceres med den marginale skatteprocent. Har man en rente på 6 % p.a. og en marginalskat på 30 %, bliver den rente, der nominelt skal betales, reduceret med de 30 %. Rente efter skat bliver derfor:

Rente efter skat = 6 %

Det er denne rente efter skat, der anvendes som rente ved diskontering af de enkelte års betalinger.

Herudover korrigeres den nominelle rente efter skat med en eventuel inflation til realrenten. Denne realrente anvendes ved omregning af nuværdi til gennemsnitlige årlige beløb (annuitet).

Er inflationen på 2 % p.a. bliver realrenten efter skat på:

Realrente = (1 + 0,042) / (1 + 0,02) – 1= 2,16 %

Kontante kapacitetsomkostninger og indtægter (dækningsbidrag)

Alle driftsudgifter og indtægter vil blive korrigeret for den marginale skatteprocent. Forventer man f.eks. en indbetaling på 1.000 kr. og har en marginal skat på 30 %, vil det nominelle beløb man får udbetalt, reelt være på 700 kr. Man får en indbetaling på 1.000 kr., men skal betale 30 % = 300 kr. mere i skat. Det er dette beløb (700 kr.), der diskonteres med den nominelle rente efter skat.

I nogle tilfælde – f.eks. Bil privat anvendelse – vil der være poster, der ikke påvirker den skattepligtige indkomst. Dette vil fremgå af de nærmere specifikationer, der kan findes under hjælp til INVE.

Skattemæssige afskrivninger

For alle de investeringer, hvor der skattemæssigt kan afskrives, beregnes de enkelte års afskrivninger, som hermed reducerer den skattepligtige indkomst og det beløb, der skal betales i skat. De skattemæssige afskrivninger i INVE er defineret ud fra investeringstype og ligger fast. Man kan ændre de driftsmæssige afskrivninger (værditab), men ikke de skattemæssige.

Dette vil netto give en indbetaling til investeringen (sparet eller udskudt skat). Dette beløb indgår på lige linje med driftsudgifter og indtægter korrigeret for skat.

Der kan være tale om saldoafskrivninger, hvor der afskrives en vis procentdel af den aktuelle saldo pr. år eller lineære afskrivninger, hvor der afskrives en vis procentdel af det investerede beløb. Afskrivningsgrundlaget kan være forskelligt fra det investerede beløb, hvis der er tale om straksfradrag eller tilskud til investeringen mv.

Afskrivningsgrundlaget beregnes som:

Skattemæssigt afskrivningsgrundlag =

Købspris – Straksfradrag – Straksafskrivning – Tilskud – Privat andel

Afskrivningstyper og procenter

Når man vælger at regne med skat i INVE vil der blive taget hensyn til de skattemæssige afskrivninger, afhængig af hvilken investeringsgruppe der er valgt.

På udskriften under ”Forudsætninger” (”Lønsomhedsrapport” à ”Forudsætninger”) vil der stå dels slutbeskatning og dels afskrivningstype. For de enkelte typer henvises til online hjælp – tabeller for afskrivninger og slutbeskatninger.

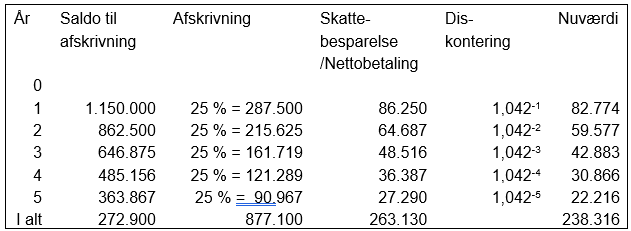

Et eksempel på inventar

I det tidligere eksempel (investering i mejetærsker) er regnet med saldoafskrivning – dette er pt. 25 % skattemæssig afskrivning af saldoen pr. år. Der regnes med en marginalskat på 30 %

De samlede afskrivninger er på 877.100 kr. Inventaret (mejetærskeren) er skattemæssigt nedskrevet til 1.150.000 – 877.100 = 272.900 kr. Den samlede skattebesparelse er på 263.130, der betragtes som en indbetaling til investeringen. Nuværdien af disse årlige nominelle beløb findes med den nominelle kalkulationsrente efter skat -4,2 %. Nuværdien beregnes til: 238.316 kr.

Beskatning af slutværdi

Ved ophør af en investering – normalt salg – skal der ske en skattemæssig opgørelse over salgspris i forhold til købspris og de foretagne skattemæssige afskrivninger. Hvis der opstår en fortjeneste, skal der ske en beskatning. Er der opstået et tab, kan dette normalt fradrages i indkomst mv.

For en nærmere beskrivelse af de aktuelle slutbeskatningsregler der er indlagt i INVE, henvises til de aktuelle tabeller i vejledningen.

I eksemplet ovenfor er valgt slutbeskatning Saldo fortsat. Denne slutbeskatning medfører, at en fortjeneste, som opstår hvis maskinen sælges til en pris, der er højere end den skattemæssigt nedskrevne værdi, reducerer de fremtidige skattemæssige afskrivninger. Hvis der konstateres et tab (dvs., maskinen sælges til et beløb, der er mindre end den skattemæssigt nedskrevne værdi) øges de skattemæssige afskrivninger fremover i forhold til, hvad de ville have været, hvis investeringen ikke var blevet gennemført.

I eksemplet er mejetærskeren skattemæssigt nedskrevet til 272.900 kr., men der regnes med, at den kan sælges for 510.261 kr. Der opstår derfor en fortjeneste på:

Salgsværdi – skattemæssig nedskreven værdi = fortjeneste

Fortjeneste = 510.261 – 272.900 kr. = 237.361 kr.

Denne fortjeneste medfører, at afskrivningsgrundlaget reduceres med 237.361 kr. i forhold til, hvad det ville have været, hvis investeringen ikke var blevet gennemført, og at der fremover skal betales mere i skat.

Den samlede skat der skal betales yderligere, er på 30 % (marginale skatteprocent) af 237.361 = 71.208 kr. Dette beløb kommer imidlertid først til beskatning fra år 6 og fremefter. Nuværdien af denne merskat kan beregnes på salgstidspunktet til:

0,25 / (0,25 + 0,042) * fortjeneste *0,90

(forholdet mellem afskrivningsprocent og kalkulationsrente efter skat).

Fortjenesten er ”genvundne afskrivninger”, som pt. kun skal indregnes med 90 % - derfor ganges med 0,90.

Denne beregning medfører at nuværdien i år 5 bliver på 54.869 kr.

Nuværdien i t0 bliver derfor på:

1,042-5 * 54.869 = 44.667 kr.

Da der er tale om en fortjeneste skal beløbet fratrækkes nuværdien. Dvs., det, at der er afskrevet mere, end investeringen reelt er afskrevet med (faldet i værdi), giver en negativ påvirkning af investeringens samlede økonomi. De skattemæssige afskrivninger mv. har derfor netto en værdi på:

Nuværdi af afskrivninger +/- skat af fortjeneste/tab ved ophør

I eksemplet bliver dette til:

238.315 – 44.667 = 193.648 kr.

Et samlet eksempel

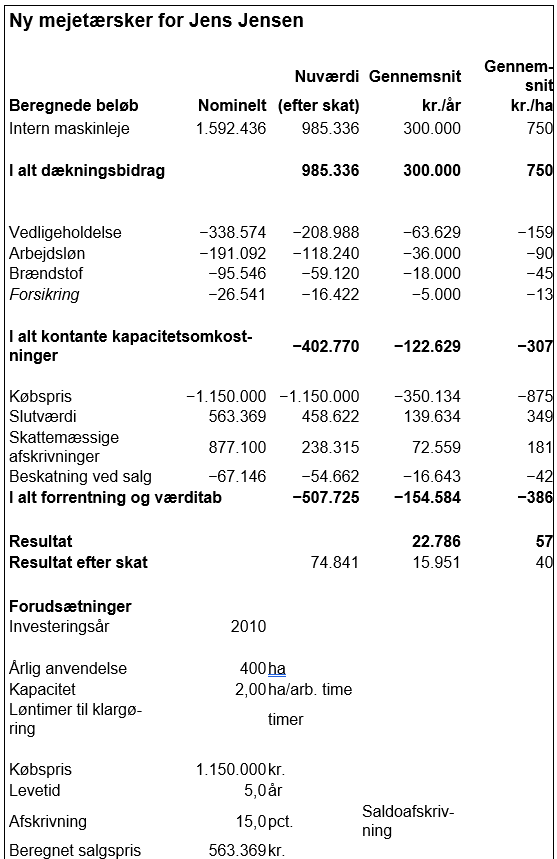

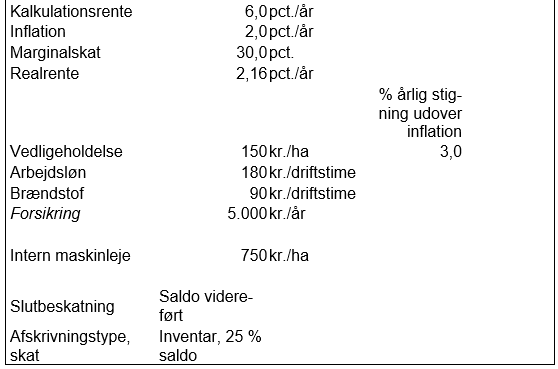

I dette afsnit gennemgås et samlet eksempel, der bygger på en investering i en mejetærsker. Der er benyttet en række af de samme forudsætninger, som i de foregående afsnit. Der er dog anvendt en inflation på 2 % p.a. og der er forudsat at vedligehold stiger med 3 % p.a. ud over inflationen.

Kontante kapacitetsomkostninger

I udskriften er nuværdien af de kontante kapacitetsomkostninger efter skat beregnet til -402.770 kr. I nedenstående tabel er vist, hvordan nuværdi mv. af vedligeholdelsen er beregnet.

Vedligehold er sat til 150 kr. pr. ha. Med 400 ha bliver dette til 60.000 kr. pr år. Første år forventes en stigning (da alle driftsudgifter forudsættes at falde sidst i året), hvorfor der skal reguleres for inflationen. Dette giver 60.000 + 2 % = 61.200 kr. Da der ikke er stigning som følge af prisstigninger det første år, bliver det nominelle beløb første år på 61.200 kr. Med en skatteprocent på 30 % spares der 18.360 kr. i skat, og nettobetalingen bliver derfor på -42.840 kr. Dette beløb skal diskonteres med rente efter skat (4,20 %). Nuværdien bliver således på -41.113 kr. Det andet år er vedligehold 60.000. Der reguleres med inflation i 2 år. 61.200 + 2 % = 62.424. Da prisstigningen udover inflationen er på 3 % p.a., skal der også reguleres for denne. Det nominelle beløb bliver derfor på 62.424 + 3 % = 64.297 kr. osv.

For at beregne de gennemsnitlige årlige omkostninger til vedligeholdelse skal der anvendes realrente efter skat. Denne er på 4,20 % efter skat korrigeret for inflationen på 2 % = 2,16 % - se ”Realrente efter skat og inflation”. Med denne rente og en beregningsperiode på 5 år, bliver kapitalindvindingsfaktoren på 21,31 %. I gennemsnit bliver vedligeholdelsesomkostningerne derfor på 21,31 % af -208.988 kr. = -44.541 kr. pr. år.

Alle beløb i søjlen (Gennemsnit kr./år) er imidlertid omregnet til beløb før skat. Dette svarer til det der skal tjenes, for at kunne afholde omkostningerne, og til det beløb der reelt skal betales. Med en skat på 30 % skal der tjenes 63.629 kr. pr. år for at betale vedligeholdelsen, da indtægten på 63.269 skal beskattes med 30 %. 63.629 – 30 % = 44.541 kr.

På samme måde er de andre kontante kapacitetsomkostninger beregnet. Det samme er tilfældet med indtjeningen (dækningsbidrag).

Købspris

I eksemplet er købsprisen på 1.150.000 kr. Beløbet, der betales på investeringstidspunktet, er beløbet efter, at der er betalt skat, og nuværdien er derfor på 1.150.000 kr. De gennemsnitlige årlige omkostninger bliver med marginalskat på 30 % og en realrente på 2,16 % beregnet til ca. 350.000 kr.

Slutværdi

Ved investeringen er forudsat et årligt værditab på 15 % p.a. Mejetærskeren vil efter 5 år været afskrevet til 510.261 kr. Men da der regnes med en årlig inflation på 2 %, skal den beregnede nedskrevne værdi reguleres med denne. Den nominelle salgspris bliver derfor på: 563.369 kr.

Skattemæssig afskrivning og slutbeskatning

Disse beregninger er gennemgået i det foregående.

Samlet resultat

I ovenstående tabel er vist de enkelte poster, når der indregnes skat og inflation mv. Det ses, at af det samlede resultat skal der indtjenes godt 122.000 kr. til dækning af de kontante kapacitetsomkostninger, og der skal tjenes godt 154.000 kr. for at dække forretning og værditab inkl. de skattemæssige afskrivninger mv.

Det samlede resultat bliver på 22.786 kr. pr. år. svarende til 57 kr. pr. ha. I den oprindelige beregning, hvor inflation og marginalskat var sat til 0, blev resultatet -1.487 kr. pr. år. Dvs., rentabiliteten er øget med godt 24.000 kr. pr. år, selvom der er indregnet en prisstigning på vedligehold med 3 % p.a.

Andre forhold

I rentabilitetsberegningerne som blev gennemgået i det foregående anvendes:

- Kapitalværdi (beregning og vurdering af nuværdi)

- Annuitetsmetoden (omregning af nuværdi til gennemsnitlige årlige beløb).

I den generelle teori om beregning og vurdering af en investerings nuværdi anvendes ofte resultatmål som:

- Intern rente

- Pay back (tilbagebetalingstiden).

Intern rente

Den interne rente af en investering, er den rente der giver en nuværdi på netop 0 kr. Den interne rente kan findes ved hjælp af INVE, hvis man forsøger sig frem med forskellige værdier.

Vær dog opmærksom på, at den interne rente kan have flere løsninger.

Pay Back

Tilbagebetalingstiden er det antal år det varer, før investeringsbeløbet er tjent hjem igen.

I INVE beregnes pay back som det antal år det varer, inden nutidsværdien af indbetalingerne minus nutidsværdien af alle udbetalinger er 0. Denne metode kaldes den Dynamiske tilbagebetalingsmetode.

- Hvis tilbagebetalingstiden er kortere end den beregningsperiode, der er angivet i INVE, indregnes slutværdien ikke i beregningerne

- Hvis nuværdien af investeringen er negativ, er der ikke nogen tilbagebetalingsperiode

- Hvis nuværdien er positiv, men slutværdien skal indregnes for at få en positiv nuværdi, er tilbagebetalingstiden identisk med investeringens levetid (beregningsperiode).