Ø90 – Selskaber - Skat

Hvordan konteres skat i selskaber, administrations- og datterselskab og håndtering af skattemæssige underskud

Sidst opdateret:

Håndtering af skat i selskaber

Selskabsskat

Nedenfor kan du se, hvordan forskellige typer af skat skal konteres.

|

Selskabsskat: Løbende i kasseregistrering: |

|

|

| Ordinær aconto | Konto | 7260 10 |

| Frivillig aconto nr. 1 | Konto | 7260 05 |

| Frivillig aconto nr. 2 | Konto | 7260 06 |

| Tilbageholdt udbytteskat | Konto | 7260 90 |

| Restskat (bogført primo) | Konto | 7260 15 |

| Overskydende skat (bogført primo) | Konto | 7260 16 |

| Tillæg til overskydende skat | Konto | 7324 80 1) |

| Tillæg til restskat | Konto | 7397 80 1) |

| Hvis ikke bogført primo, konteres: | ||

| Rest/overskydende skat | Konto | 7260 11 |

| Tillæg til restskat | Konto | 7397 80 |

| Tillæg til overskydende skat | Konto | 7324 80 |

| Ultimo | ||

| Skyldig ordinær aconto | Konto | 7260 10 |

| Frivillig aconto efter ultimodagen | Konto | 7260 05 eller 06 |

| Restskat | Konto | 7260 15 |

| Overskydende skat | Konto | 7260 16 |

| Tillæg til overskydende skat | Konto | 7324 80 1) |

| Tillæg til restskat | 7397 80 1) | |

|

Udskudt skat (kun årsrapport)

Ultimo: |

||

| Udskudt skat (ultimo) | Konto | 2295 xx |

| Udskudt latent skat (ultimo) | Konto | 2296 xx |

| Efterposteringer: | ||

| Skat af opskrivning | Konto | 2296 10-19 |

| Modkonto | 2273 10-19 | |

| Ændring i udskudt skat (stigning) | Konto | 2295 xx |

| Modkonto | 7260 20 | |

| Ændring latent skat (stigning) | Konto |

2296 0-9, 20-99

|

| Modkonto | 7260 25 |

Hvis du bruger konteringen ovenfor, hvor tillæg konteres i ultimo på 73xx xx, bliver tillægget vist i balancen som henholdsvis Anden gæld og Tilgodehavende.

Hvis du vil have tillægget vist sammen med skatten i balancen, skal du i stedet lave efterpostering og ultimo:

Eksempel med restskat 50.000 og tillæg 2.300

Efterpostering |

Tillæg til restskat |

-2.300,00 |

konto 7397 80 |

modkonto 7260 15 |

Status |

Rest inklusive tillæg |

-52.300,00 |

konto 7260 15 |

|

Sambeskatning

I datterselskaberne skal skat betalt til moder/administrationsselskabet i løbet af året konteres på konto 7260 01. Ved årsafslutning skal rest- eller overskydende skat tages op i status på konto 7260 01, så det kommer til at stå som skyldig/tilgodehavende selskabsskat.

Når restskatten det efterfølgende år betales, skal dette foregå via mellemregningen på 2188 xx.

I administrationsselskabet konteres modtaget skattebetaling fra datterselskaberne også på konto 7260 01. Den overskydende- eller restskat tages, som i datterselskabet, også med i status på konto 7260 01. Betalinger og udbetalinger fra SKAT konteres som for "almindelige" selskaber. Når datterselskabernes rest-/overskydende skat er konteret på plads, vil skatteberegningen i Skattebilag til selskab vise administrationsselskabets "egen" rest- eller overskydende skat.

Vigtigt: Er der en skyldig skat i sambeskatningen og en overskydende skat overfor SKAT, må der ikke modregnes. Når du bruger forskellige specifikationsnumre, sørger Ø90 for at vise både skyldig og tilgodehavende selskabsskat.

Eksempel:

Moder/Administrationsselskab med 100.000 i skattepligtigt resultat, datterselskab med 50.000 i skattepligtigt resultat.

Der er betalt 30.000 i ordinær og 5.000 i frivillig aconto til SKAT. Datterselskabet har betalt 10.000 aconto til administrationsselskabet.

|

Administrationsselskab |

Datterselskab |

I alt |

||

Kasseregistrering: |

|

|

|

|

|

|

Betalt a'conto (15.000 +15.000) |

-30.000 |

7260 10 |

|

|

-30.000 |

|

Frivillig a'conto (2. rate) |

-5.000 |

7260 06 |

|

|

-5.000 |

|

Betalt fra datter til adm.selskab |

10.000 |

7260 01 |

-10.000 |

7260 01 |

|

|

|

|

|

|

|

Skat af 50.000 |

|

|

12.500 |

|

|

Betalt til adm.selskab |

|

|

10.000 |

|

|

"Restskat" |

|

|

2.500 |

|

|

Ultimo postering: |

|

|

|

|

|

Restskat datter |

2.500 |

7260 01 |

-2.500 |

7260 01 |

|

|

|

|

|

|

|

|

|

|

|

|

|

Skat af 100.000 |

25.000 |

|

|

|

|

Betalt *) |

22.500 |

|

|

|

|

|

Tillæg til frivillig 2. rate |

-102 |

|

|

|

|

|

Betalt efter tillæg til frivillig |

22.398 |

|

|

|

|

Rest skat |

2.602 |

|

|

|

|

Ultimopostering: |

|

|

|

|

|

Rest skat adm.selskab |

-2.602 |

7260 16 |

|

|

-2.602 |

|

|

|

|

|

|

Skat i alt |

-25.102 |

|

-12.500 |

|

-37.602 |

Hvilken type selskab og hvilken udskrift?

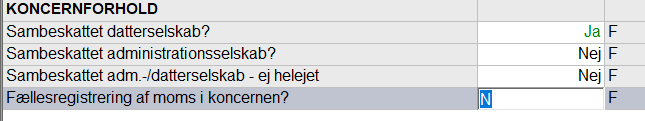

Du skal fortælle Ø90, hvis det er et datterselskab eller et administrationsselskab.

Oplysningerne har indflydelse på, hvilke kontroller der bliver gennemført, så det er vigtigt at vælge før, man starter opgørelsen. Alle oplysningerne kan ses i billedet Egenkapital eller i Opgavevalg: Funktioner > Stamdata > Beregninger og udskrifter, Virksomhedsoplysninger.

Her er det et Sambeskattet datterselskab

Arbejdsgang

Drift Preview SKAL være beregnet Skat preview. Hvis det ikke er tilfældet, bliver selve den skattepligtige indkomst rigtig alligevel, men forklaringen på forskellene i forhold til årsrapport vil være helt hen i vejret.

Men skattebilaget skal også være færdigt, før man kan kontere den skyldige/tilgodehavende selskabsskat og udskudte skat i årsrapporten. I hvert fald med hensyn til fastlæggelsen af den skattepligtige indkomst og de skattemæssige værdier af varelagre, rest til afskrivning mv.

- Når den skattepligtige indkomst er konteret på plads, kan man se den i billedet egenkapital og foretage eventuelle modregninger af gamle underskud. Det er også på dette tidspunkt man kan kontere årets restskat eller overskydende skat, så skatten i årsrapporten bliver rigtig

I punktform kan arbejdsgangen beskrives:

Det første år:

- Ved sambeskatning: Skriv ja til sambeskattet datter- eller administrationsselskab.

- Sørg for at primo underskud står rigtigt:

- De gamle uudnyttede underskud på 2276 00-29,

- De ikke fradragsberettigede på 2276 30.

- Ved sambeskatning: Eventuelle særunderskud på 2276 80-84

- Ved sambeskatning: Eventuelle særunderskud fra en tidligere sambeskatning på 2276 85-89

Følgende år:

- Årsrapport – opgøres, indtil årsrapporten er færdig med undtagelse skyldig selskabsskat og udnyttelse af gamle underskud.

- Eventuel skyldig 2. rate af selskabsskat og planlagte frivillige acontobetalinger efter ultimodagen tages op i balancen.

- Skattebilag – opgøres, indtil den skattepligtige indkomst er fastlagt, og man kan se årets skat. Udgave A indeholder alt.

- Hvis der er gamle uudnyttede underskud:

- Konter udnyttelsen i billedet egenkapital

- Træk nyt skattebilag ELLER beregn manuelt, hvilken indflydelse det får på årets selskabsskat.

- Kontering af skat i årsrapport

- Skyldig eller tilgodehavende selskabsskat (fælles postering) i årsrapport.

- Endelige opgørelse og udskrift, tjek og lås som sædvanlig, husk Drift preview før Skat preview

Selvangivelse

Selskabsselvangivelsen kan ikke overføres elektronisk fra Ø90 til SKAT. Du skal bruge www.skat.dk på TastSelv Erhverv.

For at få en rigtig selvangivelse, skal du huske at tage stilling til de felter, der udfyldes ved hjælp af supplerende oplysninger, som du giver i opgavevalg: Funktioner > Stamdata > Beregning og udskrifter: Skattemæssige beregninger.

Datterselskab

Når der er markeret for datterselskab, bliver en række af felterne ikke udfyldt, men skraveret lige som på SKATs udgave.

Administrationsselskab

Du skal selv lave selvangivelsen for administrationsselskabet. Ø90 skriver en selvangivelse, der er mage til dén for datterselskaber, så man ikke kan komme til at bruge den ved en fejltagelse. Ø90's selvangivelse gør det nemt at se, hvilke felter du selv skal beregne og udfylde for sambeskatningen.

Se i øvrigt vejledningen Selvangivelse selskab