Ø90 – Skatter - Billede

Hvordan konteres skatter i Ø90, og hvordan kan de afstemmes?

Sidst opdateret:

Indhold

Skatter

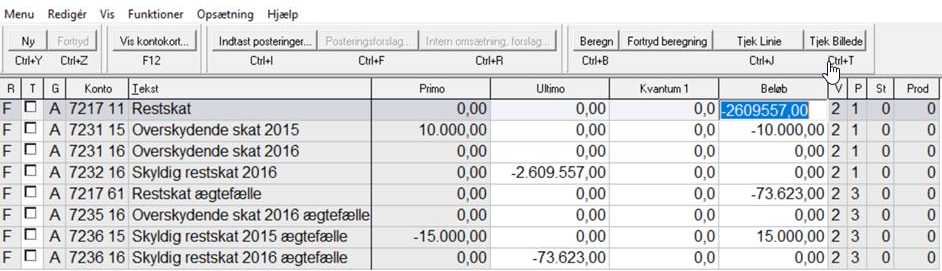

Billedet ”Skatter” [ALT+M+O+L+S] indeholder alle betalte skatter, bortset fra udbytteskat af aktier og de skatter, der er indeholdt af en arbejdsgiver. Specielt for dette billede er, at det også viser konti med beregnede posteringer for, at man kan foretage afstemning af restskat mv.

På landsniveau er det valgt, at Ø90 skal kontere rest- og overskydende skat og AM-bidrag. I balancen bliver gæld/tilgodehavende placeret på:

Overskydende skat og AM-bidrag til gode 20xx 7231 xx

Overskydende skat og AM-bidrag ægtefælle 20xx 7235 xx

Skyldig restskat og AM-bidrag 20xx 7232 xx

Skyldig restskat og AM-bidrag ægtefælle 20xx 7236 xx

I den efterfølgende bogføring skal betaling / udbetaling konteres på de samme kontonumre, som Ø90 har anvendt. Men kontiene med rest- og overskydende skat vil først stemme, når der er taget højde for tillæg og forskelle i den beregnede skat i Ø90 og hos SKAT.

De differencer, der er, skyldes:

- Overskydende skat udbetales og restskat opkræves med et tillæg. Ø90 beregner ikke tillæg, og derfor er der forskel på den skat, der er konteret af Ø90 og dén der opkræves/udbetales af SKAT.

- Der kan være forskel på selve skatten, fordi SKAT har ændret indkomstansættelsen

- En del af restskatten bliver indregnet i forskudsskatten for det følgende år. Restskat for eksempel for 2010 betales i 2011 mens op til 18.300 indregnes i 2012.

Årsagerne til differencen vil fremgå af årsopgørelsen, og kan konteres i kasseregistrering når årsopgørelsen modtages. Eller man kan vente med afstemningen, til betalingen er sket

Kontering

Når restskatten indregnes i acontoskatten, skal man først behandle den ved årsopgørelsen.

Brug disse konti til tillæg og regulering af skatten:

| 723x xx | Konto med restskat/overskydende skat = modkonto til alle nedenfor |

| 7324 04 | Tillæg til overskydende skat |

| 7324 54 | Tillæg til overskydende skat ægtefælle |

| 7397 54 | Tillæg til restskat ægtefælle |

| 7397 74 | Tillæg til restskat |

| 7247 00 | Regulering tidligere års skat |

| 7247 50 | Regulering tidligere års skat ægtefælle |

Acontoskatter

Acontoskatter er konteret løbende eller efterposteres i forbindelse med afstemning af løn og private konti. Men der kan være acontoskatter, som først betales efter indkomstårets udløb. Det gælder for:

- A og B-skatter i sommerregnskaber

- Ekstra forskudsskat (betalt indtil 1. juli året efter)

- Tilbagebetalt forskudsskat (begæret før 31.12)

For at indgå i årets betalte skatter, skal de tages op i ultimo på de samme konti, som de senere bogføres på. Billedet er lavet, så de blot skal indtastes i kolonnen ”Ultimo”. Brug kontonumrene 72xx 10 med teksten ”……skat før 1/1”.

Ekstra og tilbagebetalt forskudsskat

Brug kontonummer 7218 xx til disse skatter.

Indregnet restskat i Ø90 skatteberegning

Det beløb som Ø90 skriver som indregnet restskat og tillæg i skatteberegningen, er saldoen på 7205 99 og 7207 99 "Acontoskat brugt på indregnet restskat".

Opgørelse (i billedet skatter)

1. Beregn

2. Afstem skatter og AM-bidrag primo, med årets ind- og udbetalinger

3. Hvis årsopgørelsen IKKE er konteret i kassen, skal man foretage reguleringer nu. Brug samme kontonumre som nævnt ovenfor. Selve "betalingen" af indregnet restskat skal konteres på disse konti, for at få indregnet restskat vist rigtigt i skatteberegningen:

| 7205 99 | Acontoskat brugt på indregnet restskat = modkonto |

| 7207 99 | Acontoskat brugt på indregnet restskat ægtef = modkonto |

4. Hvis der er betalt / tilbagebetalt ekstra forskudsskat efter ultimo, men før regnskabet gøres færdigt: Tag beløbet op i balancen på konto 7218, så bliver det medregnet i de betalte skatter, og rest- og overskydende skat bliver rigtig.

5. I sommerregnskaber: Indtast acontorater, der først forfalder efter regnskabsårets slutning, som gæld (se afsnit 3).

6. Tag stilling til de kontroludfald, der måtte være

Afstemning af restskat mv.

Hvis du laver kortperiodisk regnskab: Se Kortperiodisk opgørelse.

Beregning

Der er ikke valgt nogen formler på landsniveau. De forskellige betalingsmønstre for restskat gør, at konti skal behandles forskelligt fra år til år, og den letteste arbejdsgang vil derfor være at indtaste det nødvendige. Konto 7231 til 7238 skal stemme, og Ø90 skriver advarsel ved afvigelser.

Hvis man foretrækker en automatisk beregning, er der mulighed for at bruge formel 850 (beregning af ultimo) eller formel 861 (beregning af efterpostering).

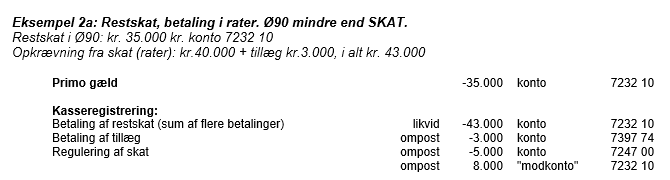

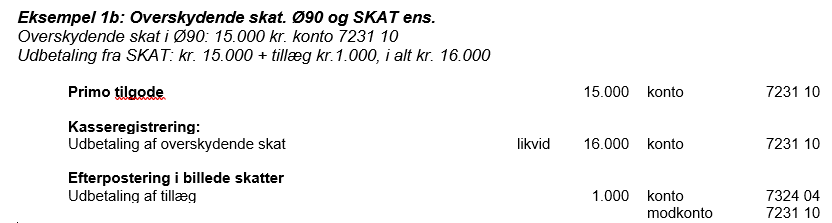

Eksempler på afstemning i kasseregistrering ud fra årsopgørelse

Konteringen af de samme eksempler, hvis man vælger at vente med at registrere til årsopgørelsen findes i senere eksempler.

Hvis man konterer årsopgørelsen i kasseregistrering, skal det ske med omposteringer. Hvis noget af differencen skyldes en anden indkomstansættelse, skal det tjekkes, at det er som forventet / accepteret.

Det er nødvendigt at bruge det særlige modkontonummer til indregnet restskat, for at få en rigtig skatteberegning.

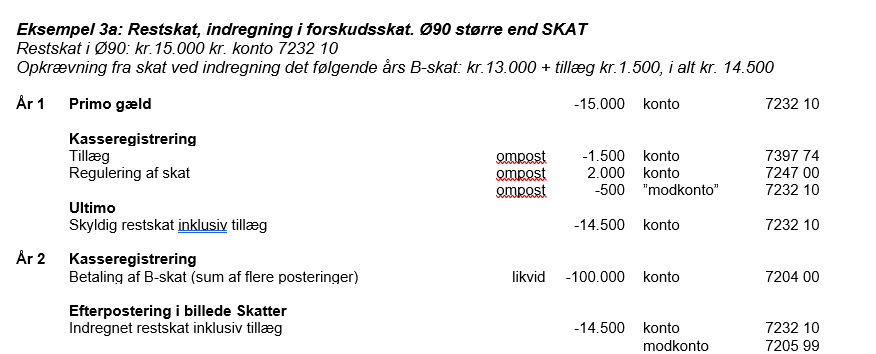

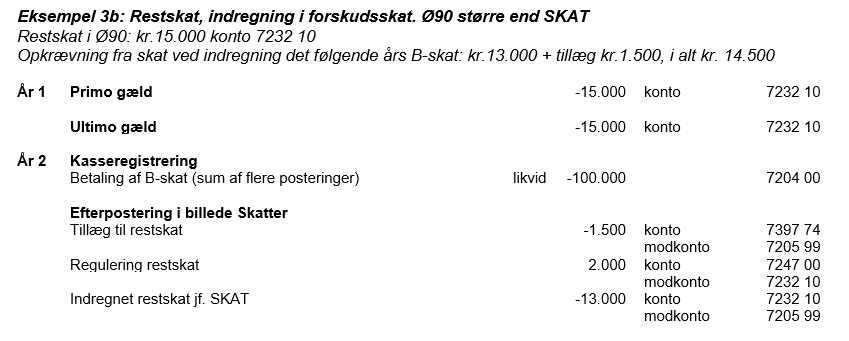

Eksempler på afstemning ved opgørelse, det år, hvor skatten betales

Konteringen af de samme eksempler, hvis man vælger at registrere i kassen, findes i tidligere eksempler.

Kontroller

Tjekliste

Hvis kredsen har valgt det, kan billedet indeholde disse tjeklistekontroller:

Antal betalte rater i kasseregistrering forventes at være 10. Slår kun ud hvis antal er forskelligt fra 10:

- B-skat 10-rater forventet - for ejer - bør kontrolleres manuelt (ikke i kortperiodiske)

- B-skat 10-rater forventet - for ægtefælle - bør kontrolleres manuelt (ikke i kortperiodiske)

Påmindelse om at indtaste supplerende oplysninger (kun skat)

- Er ekstra oplysninger til skatteberegning indtastet, For eksempel om antal børn og seniornedslag? (ikke i kortperiodiske)

Forklaring på afvigelse mellem primo og betaling

- Rest-/overskydende skat eller AM-bidrag primo afviger fra skatteberegning i skatteregnskab sidste år. Detaljer: Opgavevalg > Funktioner > Sidste års tal > Skatter (Se eksempler på kontering af afvigelsen ovenfor)

På landsniveau er lagt en grænse på 1.000 kr. i afvigelse. Det kan være ændret på kredsniveau.

Advarsler

Ø90 foretager flere afstemningskontroller. Disse kontroller foretages altid:

- Pr. konto 7230 00 - 7238 99: Kontoen stemmer ikke. Flyt differencen til 7247 xx eller tag den op i ultimo.

- For kontointervallet 7200-7215: Der er periodisering af acontoskatter primo, men ikke ultimo.

Ø90 sammenligner kontering med oplysninger fra SKAT (ikke i kortperiodisk).

Der laves kun kontrol:

- hvis den aktuelle opgave har markering for kontrol mod oplysninger fra SKAT,

- hvis der er modtaget oplysninger fra SKAT for indkomståret.

Der bliver kun kontroludfald, hvis konteringen afviger mere end forventet fra oplysningen fra SKAT. Der foretages kontrol for ejer og ægtefæller hver for sig af summen af :

- Betalt skat

- Udbetalt overskydende skat

- Udbetalt overskydende AM-bidrag

På landsniveau er lagt en grænse på 200 kr. i afvigelse. Det kan være ændret på kredsniveau. På kredsniveau kan der også være ændret, så de tre typer kontrolleres hver for sig

Problemer med kontroludfald?

Hvis skatten ikke har det fortegn, der forventes, kan kontrollerne slå ud, selv om der kun er en lille afvigelse fra SKAT.

.PNG)