Ø90 – Skattebilag – Skatteafstemning med skønnet skat

Der er mulighed for at skønne skattemæssig værdi jord og beboelse ud fra årsrapport. Der er mulighed for at få Ø90 til at beregne udskudt skat.

Sidst opdateret:

Her beskrives, hvordan man nemt kan få et indtryk af skattebilaget på ejendomme, hvor jord og beboelse endnu ikke er taget op i afskrivningsmodul skat. Det beskrives også, hvordan man kan få Ø90 til at beregne en skønnet udskudt skat i bilaget.

Skønnet skattemæssig værdi af jord og beboelser

SEGES anbefaler, at også jord og bygninger, der ikke er afskrivningsberettigede, tages op i afskrivningsmodul Skat.

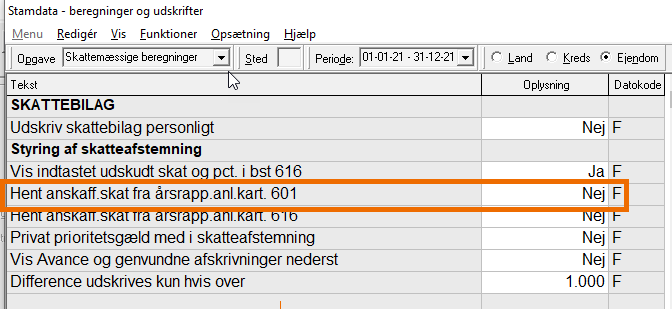

For at kunne vise den skattemæssige værdi af grunde og bygninger i skatteafstemningen skal alle investeringer tages op i afskrivningsmodul – også selv om de ikke kan afskrives. Hvis man endnu ikke har gjort det, kan man få Ø90 til at hente anskaffelsessum fra årsrapportens anlægskartotek som et skøn over den skattemæssige værdi. Det gør man i opgavevalg > Funktioner > Stamdata > Beregninger og udskrifter, opgaven Skattemæssige beregninger.

Ret til ja, hvis Ø90 skal hente anskaffelsesværdi for jord og beboelser fra årsrapport.

Hvis man har sagt ja til ”Hent anskaff.skat fra årsrapp.anl.kart. 601”, hentes den skattemæssige værdi af jord og beboelse som:

|

Skattemæssig værdi af jord og beboelse fra Årsrapportens anlægskartotek. |

|

Jord |

9677 30-59 9677 90-99 |

Anskaffelsessum Jord fra årsrapport Anskaffelsessum Jord a. virks. fra årsrapport |

Beboelse |

9627 70-79 9627 90-99 9927 50-89 |

Anskaffelsessum Beboelse fra årsrapport Anskaffelsessum Beboelse a.virks. fra årsrapport Anskaffelsessum Beboelse a.virks. fra årsrapport |

Man kan se, hvordan alle linjer i afstemningen er sammensat i definitionen.

Skatteafstemning med skønnet udskudt skat

Bemærk: SEGES anbefaler, at man i stedet følger vejledningen ”Skatteafstemning med faktisk afsat skat”, så man får vist den rigtige udskudte skat fra årsrapporten. I den vejledning kan man finde beskrivelse af formålet med og opbygningen af skatteafstemningen.

I selskaber kan du vælge at lade Ø90 beregne en skat på grundlag af værdierne i henholdsvis årsrapport og skat. Vi anbefaler dog, at man altid viser den udskudte skat fra årsrapport fordi:

- I årsrapporten er der taget stilling til hvor stor den udskudte skat er, og til væsentlighed.

- Det er en fordel at udskudt skat i årsrapport og skattebilag er den samme. Hvis man lader Ø90 beregne en udskudt skat, vil det være nødvendigt at foretage korrektioner.

- Ved hent fra årsrapport vil der blive forkert grundlag, hvis anskaffelsessummen ikke er den samme.

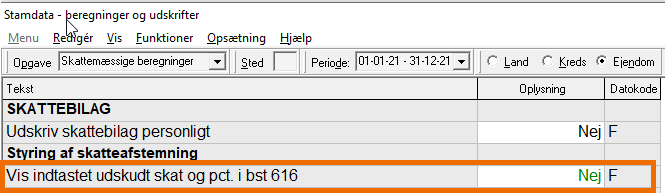

For at få skønnet beregning: Sig nej til Vis indtastet udskudt skat og pct. i bst 616

Man bør kun vælge nej, hvis det understøtter arbejdsgang og dokumentation bedre.

Kolonnen med udskudt skat får overskriften ”Udskudt skat beregnet”. I kolonnen vises en skat, der er beregnet som en procentdel af forskellen, i stedet for de beløb, der er konteret på konto 2295-2296. Procenten er den samme, som bruges til automatisk beregning i billede Udskudt skat, og bliver ikke vist.

Hvis man vælger dette, og samtidig vil have skattebilaget til at vise samme skat som årsrapporten, skal man tilføje korrektioner. Det gør man på konto 2299 xx med skattemæssige posteringer. Der skal angives både primo og ultimo, forskel i værdi angives i kvt.1 og den udskudte skat i beløb.

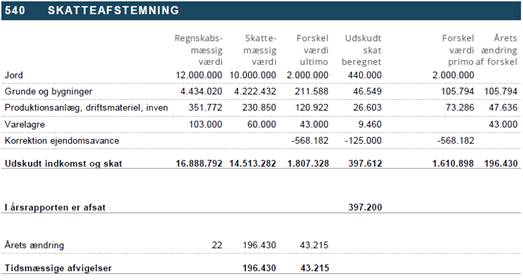

Eksempel 1:

Selskab med skatteprocent 22. Der beregnes en udskudt skat, som er forskellig fra den, der findes i årsrapporten, for eksempel på grund af skattemæssig indeksering og 10.000 kroners tillæg i avanceberegningen.

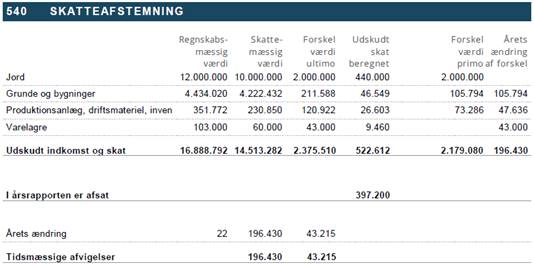

Eksempel 2:

Som eksempel 1 (selskab) med korrektion af den beregnede udskudte skat